ČNB s platností od 4.8.2017 zvýšila po dlouhé době úrokové sazby. Vše má své pro a proti… co to znamená pro běžného smrtelníka? Vyhodíme stovky tisíc korun z okna? Jak se k tomu můžete postavit vy = smrtelník se stávající hypotékou na krku?

Do fixace vám zbývají více než tři roky

Pokud vám do fixace zbývají více než tři roky, pak jen doufejte, že do té doby nevystartují úroky na hypotékách do nadmořských výšin podobným těm z roku 2008. Zároveň si do diáře poznačte termín cca 37 měsíců před fixací vaší hypotéky a v tomto termínu kontaktujte svého finančního poradce. Zkonzultujte s ním vhodnost refinancování a výběr možných bank (dnes vím pouze o jediné, která umí refinancovat až 3 roky předem).

Do fixace vám zbývají dva až tři roky

Pokud vám do fixace zbývají 2 - 3 roky, okamžitě si prostřednictvím svého poradce zajistěte u vhodné banky refinancování s garancí stávající úrokové sazby.

Do fixace vám zbývá jeden až dva roky

Pokud vám do fixace zbývá 1 - 2 roky, v této situaci (pokud jste tak již neučinili) byste měli okamžitě se svým poradcem propočítat nabídky a podmínky těch několik málo finančních institucí, které vám v současné době v ČR nabídnou možnost refinancovat až 24 měsíců předem. Zde pozor na poplatkové rozdíly mezi těmito bankami!

Do fixace vám zbývá méně než rok

Pokud vám do fixace zbývá méně než 1 rok, pak není na co čekat. Okamžitě zahajte jednání o podmínkách ve vaší stávající bance a od finančního experta si nechejte připravit Výběrové řízení a co nejdříve refinancujte.

Příklad: Vycházejme z předpokladu, že v srpnu 2017 si na 10 let fixace zajistíme úrok 2,19% p.a. na hypotéku ve výši 2 miliony korun.

Zde činí splátka 7 584 Kč měsíčně. Pokud necháme refinancování na později a úrok mezitím vyskočí na 3,69% p.a., pak měsíční splátka bude při stejných parametrech hypotéky 9 195 Kč. Rozdíl je tedy „pouhých“ 1 611 Kč měsíčně. Za 10 let fixace však rozdíl stoupne na 193 320 Kč.

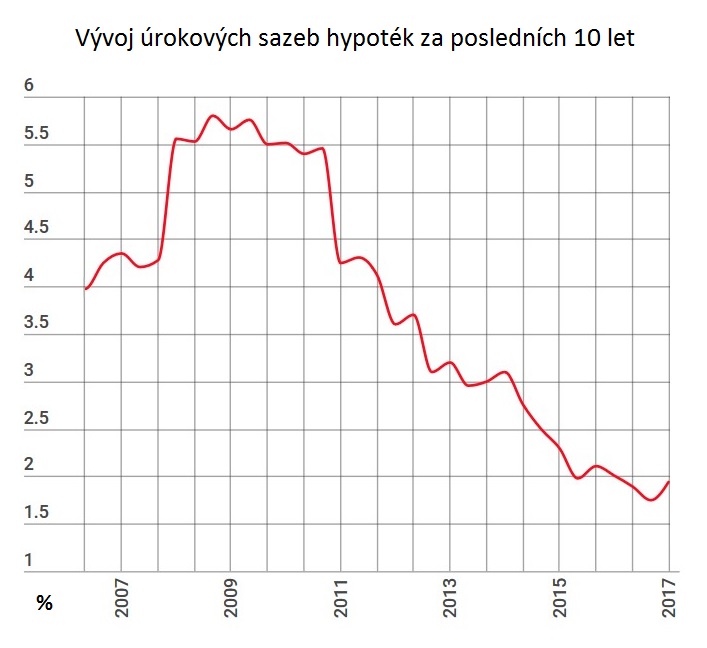

Pokud se někomu z vás zdá být modelovaný úrok 3,69 % na dnešní podmínky zbytečně přehnaný, podívejte se na graf historického vývoje sazeb hypotéčních úvěr:

Teprve se chystáte sjednat si hypotéku?

V dohledné době se teprve chystáte na vyřízení hypotéky za účelem řešení bytové potřeby? Pak doporučujeme postupovat takto:

- V případě koupě nemovitosti okamžitě rozhoďte sítě a hledejte vhodnou nemovitost ke koupi. Také si u finančního odborníka objednejte konzultaci a následnou přípravu úvěru. Čím dříve, tím lépe.

- V případě výstavby domu zrychlete přípravu projektové dokumentace, tlačte na projektanta a stavební povolení. Pokuste se s bankou dohodnout na minimální možné formě zpracování projektu, při němž by jejich odhadce mohl zpracovat odhad „ceny budoucí“. Výrazně tím zrychlíte start vyřizování hypotéky. Dřívější vyřízení = levnější hypotéka.

Vliv zvýšení úrokových sazeb na spořící účty

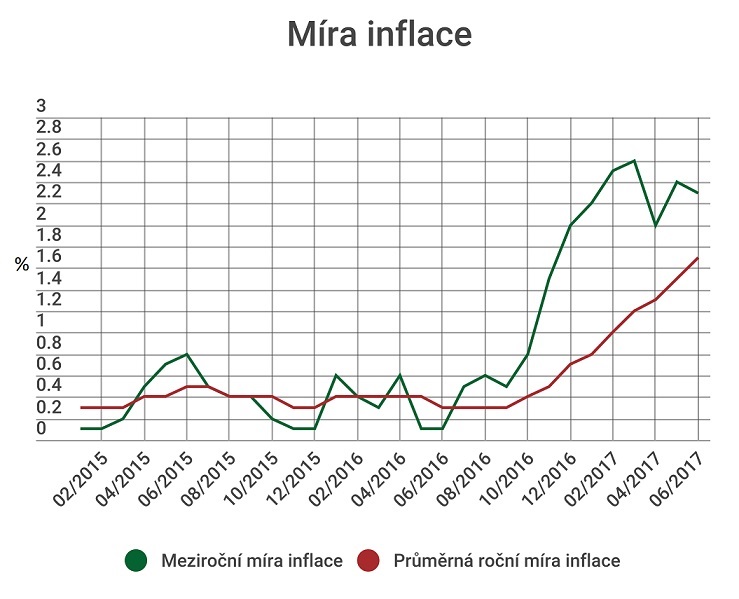

Máte finanční hotovost a jste nespokojeni s úrokem v bankách? Všeobecně lze předpokládat, že růst úrokových sazeb se pozitivně dotkne zvýšení úroků na spořících účtech. Na druhou stranu to souvisí i s inflací, která při očekávaném nárůstu neumožní reálné zhodnocení, ale jen nominální. Budete tedy mít sice vyšší úrok z vašeho vkladu, ale za své peníze si koupíte méně, než dnes.

Historický graf vývoje sazeb ukazuje, že dnes jsme dlouhodobě hodně nízko. U vkladů i u inflace.

A to nevíme, zda nezažijeme v budoucnu sazby záporné...